Виды прибыли: как их рассчитать и что они говорят о бизнесе

Рассказываем, какие виды прибыли существуют, по каким формулам их рассчитывают и как они помогают оценить эффективность компании

Начинающие предприниматели нередко путают понятия выручки, дохода и прибыли. Понимание разницы между ними, а также знание видов прибыли и формул их расчета может помочь повысить показатели бизнеса.

Прибыль и выручка: в чем разница

Ошибок в анализе деятельности компании можно избежать, если знать, что такое прибыль предприятия и ее разницу от выручки.

Выручка — это сумма денежных средств, полученных бизнесом в результате продажи своих товаров и услуг.

Прибыль — это всё, что остается от выручки после уплаты всех расходов.

В качестве примера рассмотрим кофейню:

- За месяц она продала напитков и блюд на сумму 500 000 ₽ — это ее выручка.

- Все расходы предприятия составляют 300 000 ₽.

- После их уплаты остается 200 000 ₽ — это чистая прибыль кофейни.

Если выручка крупная, это совсем не гарантирует, что прибыль будет такой же большой. Она может быть даже отрицательной, когда бизнес не может рассчитаться по всем своим платежам и считается убыточным.

Бывает и так, что после оплаты издержек от выручки не остается ничего. В таких случаях говорят о нулевой выручке или точке безубыточности, так как заработанного хватает только на покрытие затрат.

Если же фирма выплачивает все переменные и постоянные расходы, налоги и другие обязательства и при этом у нее остается некоторая сумма средств — считается, что она вышла в плюс. На увеличение этого остатка, то есть прибыли, и направлена вся деятельность бизнеса.

Из чего могут состоять расходы компании и как в зависимости от этого рассчитываются разные виды прибыли, расскажем далее.

Чем полезен расчет прибыли

Прибыль бывает нескольких видов, каждый из которых полезен для оценки эффективности деятельности компании. Также расчет прибыли может помочь:

- оптимизировать затраты,

- пересмотреть ценовую политику,

- внести изменения в ассортимент продукции,

- пересмотреть условия взаимодействия с поставщиками,

- оценить привлекательность предприятия для инвестиций и др.

Маржинальная прибыль

Маржинальная прибыль, или маржа, — это средства, которые остались от выручки после уплаты переменных расходов.

Переменными расходами является всё, что зависит от объема производства и продаж продукции. Сюда входит сырье, труд работников на сдельной оплате, логистика. Компания не несет таких издержек, если ничего не продает. И наоборот, с увеличением объема продаж, увеличиваются и переменные затраты.

Например, для продажи напитков и блюд кофейне нужны продукты и зерно. Возможно, понадобится их доставка, если владелец не забирает их у поставщика самостоятельно. Если на предприятии работают бариста и повара с оплатой по часам или по количеству подготовленных позиций, то это также будет включено в переменные расходы.

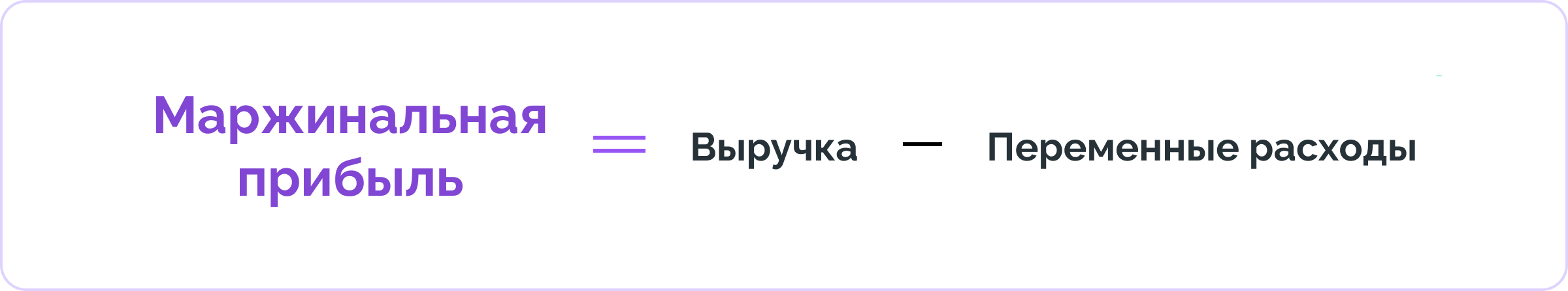

Маржинальная прибыль считается по формуле:

Выручка кофейни составила 500 000 ₽, а переменные расходы 120 000 ₽ (40 000 ₽ на продукты и зерно + 20 000 ₽ на доставку + 60 000 ₽ на сдельную оплату труда сотрудников). Тогда маржинальная прибыль предприятия составит 380 000 ₽.

Зная как считается прибыль этого вида, можно оценить, как много средств требуют переменные издержки. Маржа дает понять, насколько выгодно продавать тот или иной продукт и насколько он окупает себя.

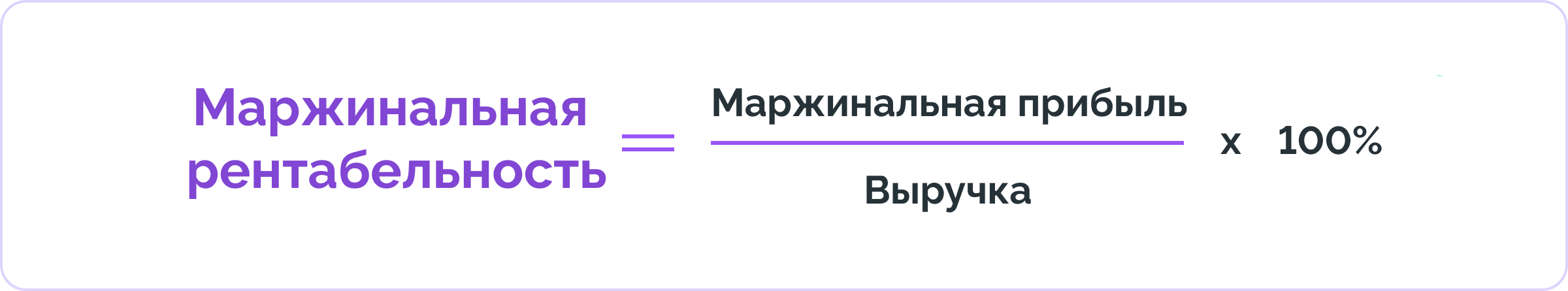

Также маржинальная прибыль нужна для расчета маржинальной рентабельности или маржинальности определенного вида продукции, направления деятельности или всего бизнеса в целом. Ее можно узнать по формуле:

Для нашего примера расчет будет таким: 380 000 / 500 000 х 100% = 76%.

Маржинальность показывает, какую долю в выручке составляет прибыль от реализации продукции. Показатель лучше смотреть в динамике, например, за несколько месяцев или за год.

Если маржинальность снижается, возможно, стоит оптимизировать переменные расходы:поискать сырье дешевле, поднять цену товаров и услуг, пересмотреть количество сотрудников на сдельной оплате и ее размер.

Если же показатель остается на прежнем уровне или увеличивается, значит, предприятие грамотно расходует средства и добивается тех же или лучших результатов за выгодную стоимость.

Подробно рассмотрели виды маржи и ее отличия от маржинальности и наценки в этой статье.

Валовая прибыль

Валовая прибыль — это средства, которые остались от выручки после уплаты переменных и постоянных расходов. Другими словами, эту прибыль составляет всё, что остается после вычета себестоимости продукции, то есть трат на ее создание.

Постоянные расходы складываются из затрат, которые предприниматель несет вне зависимости от объемов продаж. Это может быть аренда и охрана помещения, коммунальные счета, зарплаты сотрудников на окладе и другие издержки.

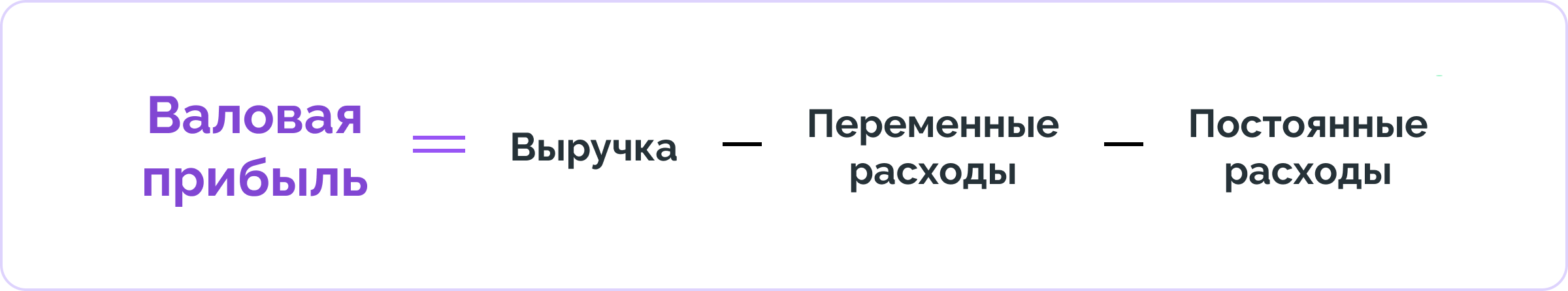

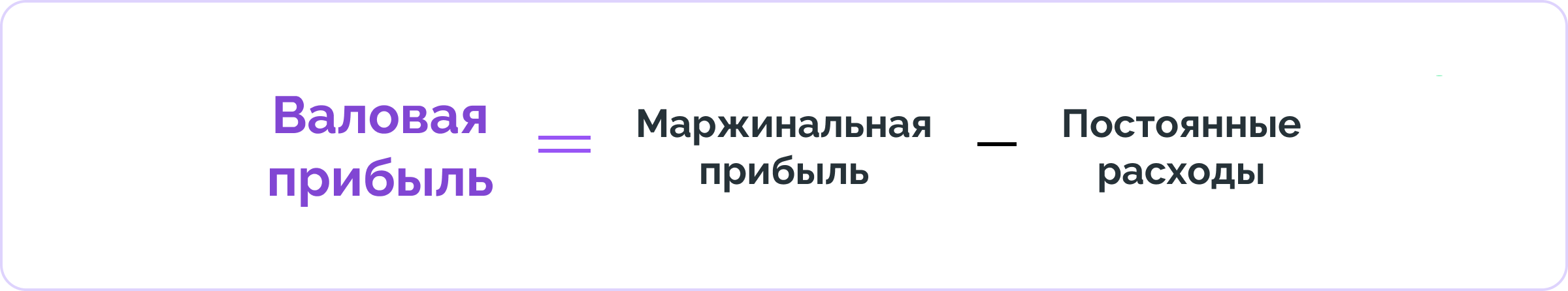

Валовая прибыль считается по формулам:

или:

Например, наша кофейня потратила 30 000 ₽ на аренду помещения, 10 000 ₽ на обслуживание камер видеонаблюдения, 15 000 ₽ на ежемесячные услуги очистки и диагностики кофемашин, 5 000 ₽ на продление лицензии 1С для бухгалтерского учета и 40 000 ₽ на оплату труда сотрудников на окладе. В сумме постоянные расходы составили 100 000 ₽. Прибавим к ним переменные расходы в 120 000 ₽ и вычтем всё это из общей выручки в 500 000 ₽. Получим валовую прибыль — 280 000 ₽.

Расчет этой прибыли помогает понять, сколько денег тратится на изготовление и реализацию определенного продукта или всей продукции фирмы. Если себестоимость товаров и услуг слишком высока, то, возможно, стоит отказаться от их продажи, поднять их цену или пересмотреть структуру переменных или постоянных расходов: условия аренды, обслуживающие организации, количество сотрудников и размер их оплаты.

Операционная прибыль

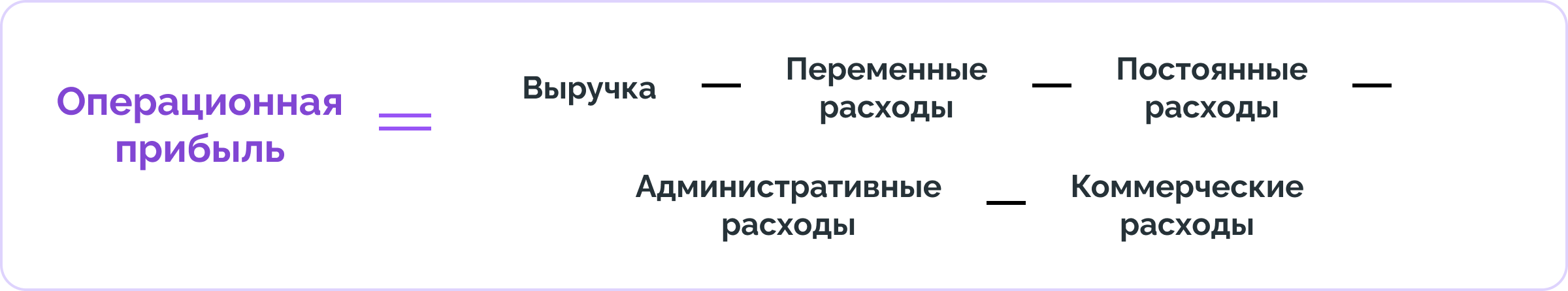

Прибыль от реализации, или операционная прибыль, — это средства, которые остались от выручки после оплаты постоянных и переменных, а также коммерческих и административных расходов. Последние две категории издержек не относятся к созданию продукта, но также необходимы для его реализации.

В административные расходы входит оплата мобильной связи и интернета, канцтоваров, работы персонала, не участвующего непосредственно в изготовлении и продаже продукта. Сюда также можно отнести обучение работников, ведение бухгалтерии, консультирование.

В коммерческие расходы входят затраты на рекламу и продвижение продукции, оплата работы дизайнера, фотографа и других специалистов, необходимых для представления продукта на рынке. Сюда также относится отгрузка и доставка продукции, ее тара и упаковка.

Операционная прибыль считается по формуле:

На примере кофейни: у предприятия нет службы доставки, она никуда не отгружает готовую продукцию, поэтому это не учитывается в ее коммерческих издержках. Однако она дала рекламу в социальные сети, оплатив работу SMM-специалиста, на что ушло 10 000 ₽.

Также кофейня наняла администратора, бронирующего столики и контролирующего работу остального персонала. На это было потрачено за месяц 40 000 ₽.

Поэтому из выручки 500 000 ₽ мы вычитаем переменные расходы (120 000 ₽), постоянные расходы (100 000 ₽), административные расходы (40 000 ₽) и коммерческие расходы (10 000 ₽). Получаем 230 000 ₽ операционной прибыли.

Операционная прибыль помогает узнать, сколько фирма заработала до уплаты налогов и процентов по кредиту.

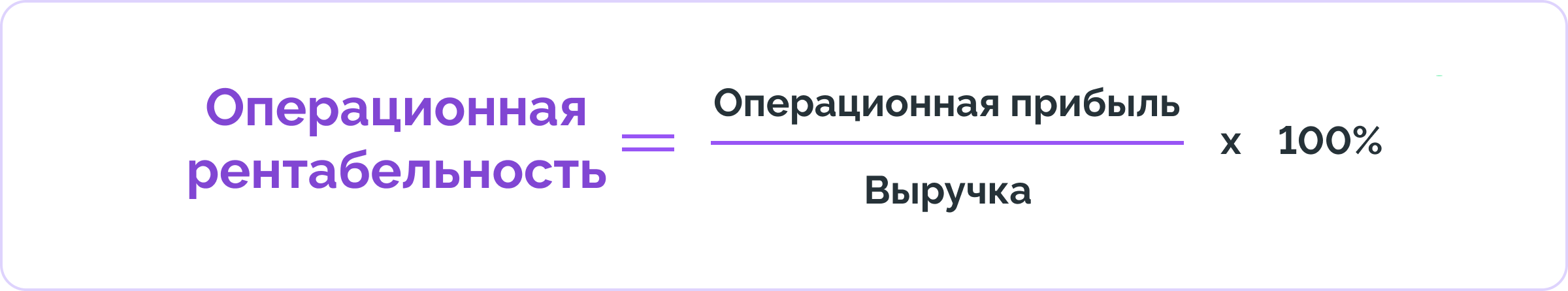

При желании можно рассчитать операционную рентабельность по формуле:

При снижении показателя в динамике стоит обратить внимание на издержки на рекламу, доставку или административный персонал. Оптимизация этих статей затрат может увеличить чистую прибыль, о которой расскажем далее.

Чистая прибыль

Чистая прибыль — это средства, которые остались от выручки после оплаты постоянных, переменных, коммерческих и административных расходов, а также уплаты налоговых сборов, процентов по кредитам и любых других обязательств.

Для расчета используем формулу:

Допустим, кофейня взяла кредит для начала своей деятельности, поэтому ежемесячно она платит процентную ставку 20 000 ₽. Также она обязана платить налог на прибыль в 10 000 ₽. Чистая прибыль составит:

Выручка (500 000 ₽) − Переменные расходы (120 000 ₽) − Постоянные расходы (100 000 ₽) − Коммерческие расходы (10 000 ₽) − Административные расходы (40 000 ₽) − Налоги, проценты по кредитам и другие расходы (30 000 ₽) = 200 000 ₽. Эти средства предприятие может потратить на свое усмотрение.

Чем больше чистая прибыль, тем больше средств бизнес имеет для расширения и улучшения своих рабочих процессов и продукции.

Рентабельность бизнеса

Зная, что такое чистая прибыль и как ее рассчитать, мы можем рассчитать общую рентабельность всего бизнеса по формуле:

Рентабельность — основной показатель эффективности работы компании. Чем она выше, тем успешнее считается бизнес, тем привлекательнее он для инвесторов и потенциальных покупателей. Если рентабельность снижается в течение нескольких месяцев, необходимо выяснить причины и принять меры, чтобы фирма осталась на плаву и продолжала приносить прибыль.

Этот показатель всегда выводится в процентах, в отличие от различных видов прибыли, представляемых в конкретных денежных единицах.

Для нашей кофейни рентабельность в рассматриваемом месяце будет равна 60% (300 000 ₽ / 500 000 ₽ х 100).

Нераспределенная прибыль

Если предприятие не тратит всю чистую прибыль на свои нужды, то у нее остается определенная сумма, которую называют нераспределенной прибылью.

Эти средства можно откладывать в резервный фонд, выплачивать дивиденды своим акционерам, премировать сотрудников, платить долги и использовать на другие цели.

Например, из 200 000 ₽ чистой прибыли кофейня потратила на свое развитие только 150 000 ₽. Оставшиеся средства являются ее нераспределенной прибылью, часть из которых владелец решил отложить в резерв, а часть потратить на премии лучшим работникам месяца.

Бухгалтерская и экономическая прибыль

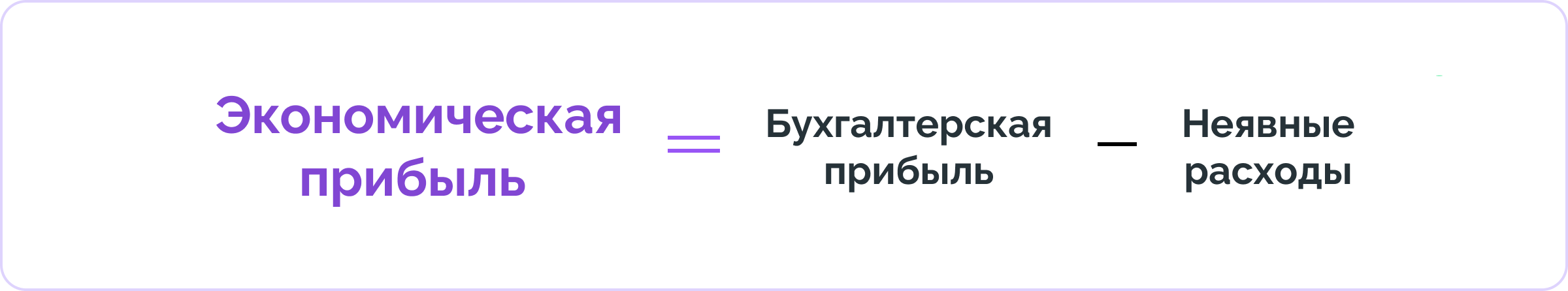

Также существует бухгалтерская и экономическая прибыль.

Бухгалтерская прибыль — это разница между доходами и расходами согласно бухгалтерскому учету. Формула бухгалтерской прибыли:

Этот показатель помогает сравнивать предприятия с другими и используется инвесторами и покупателями для быстрой оценки эффективности фирмы. Бухгалтерская прибыль бывает положительной или нулевой, а при отрицательном значении говорят о бухгалтерском убытке.

При этом бухгалтерия учитывает только явные доходы и расходы, то есть те, которые можно точно задокументировать. И это отличает ее от понятия экономической прибыли, которая учитывает еще и неявные издержки.

Что относится к неявным издержкам? Это средства, которые потенциально могла получить компания, но не получила в результате неверных управленческих решений.

Формула экономической прибыли выглядит так:

Например, чтобы приготовить и продать посетителю кофейни чашку кофе, мы должны потратиться на сырье, его доставку, оборудование, аренду помещения и понести ряд других расходов. Всё это будет явными издержками.

Допустим, за месяц мы выручили 100 000 ₽. И понесли явных расходов на сумму 70 000 ₽. Тогда бухгалтерская прибыль составит 30 000 ₽. Однако, если бы мы купили зерно у другого поставщика, то могли бы сэкономить 10 000 ₽. В таком случае экономическая прибыль составит 20 000 ₽.

Недополученная прибыль

Также выделяют недополученную прибыль, или упущенную выгоду. Это средства, которые могли быть получены компанией, но не были заработаны в связи с действиями сотрудников, поставщиков и других лиц.

Например, кофейня планировала устроить большой праздник, в связи с чем заказала увеличенную поставку зерна. Однако поставщик нарушил обязательства и не прислал оговоренное сырье в срок. В результате в назначенный день кофе не хватило на всех пришедших посетителей и организация не получила потенциальную прибыль.

Расчет недополученной прибыли помогает при обращении в суд о взыскании компенсации. Кофейня может рассчитать, сколько она могла бы продать напитков, если бы зерно пришло в заказанном количестве и в срок, и попытаться взыскать эту сумму с поставщика.

Вывод

Зная, как рассчитать прибыль разных видов и чем она отличается от выручки, предприниматель понимает, как можно улучшить показатели бизнеса и сделать его эффективнее. Расчет разных видов прибыли помогает для разных целей.

- Расчет маржинальной прибыли нужен для определения окупаемости конкретного продукта, направления или всего бизнеса.

- Валовая прибыль дает понять, сколько денег тратится непосредственно на создание продукта.

- По операционной прибыли можно судить, как много средств уходит на всё, связанное с реализацией продукции.

- Чистую прибыль считают для определения успеха деятельности компании.

- Бухгалтерская прибыль позволяет оценить привлекательность фирмы для инвесторов и покупателей.

- За счет экономической прибыли можно понять, какая выгода упущена предприятием.

- Нераспределенная прибыль помогает выявить размер средств на развитие бизнеса, поощрения сотрудников и резервных фондов.